- フレッシャーズトップ

- >お金の知識

- >税金・年金

- >源泉徴収票はいつ、どこでもらう?見方、使い道も解説

源泉徴収票はいつ、どこでもらう?見方、使い道も解説

給与の源泉徴収票は、勤務先でもらいます。給与計算に関わる書類なので、人事や総務といった給与の担当部署から給与明細と一緒に配布されるのが一般的です。

源泉徴収票は、各種ローンの申し込みで求められるほか、賃貸アパート・マンションの申し込みで必要になることも。確定申告する方にとっても必要となる重要な書類です。

普段目にすることが少ない書類なので「もらった記憶が曖昧…」「どこでもらうの?」と戸惑ってしまうこともあるかもしれません。

この記事では、源泉徴収票はいつ・どこでもらう?基本的な見方は?といった内容をわかりやすく解説します。

▼目次

1.源泉徴収票はいつもらえる?

2.源泉徴収票はどこでもらうのか

3.源泉徴収票が発行されない場合、再発行したい場合は?

4.源泉徴収票の見方

5.源泉徴収票の使い道

6.まとめ:源泉徴収票で収入や税金をチェックしよう

▼こちらも合わせてチェック!

【貯金方法診断】あなたに合ったおすすめの貯め方は?

源泉徴収票はいつもらえる?

私たちが会社から源泉徴収票を受け取るのは、一般的にその年の12月あるいは翌年1月です。源泉徴収票は給与明細とともに配布されます。

企業では、従業員に支払った1年間の給与や、給与から天引きした所得税などを算出し、年末調整を行います。そして年末調整を行った内容が、源泉徴収票に記載されるのです。ただし、年の途中で退職し年内に再就職しない場合や、複数企業から収入を得ている場合等は、年末調整が行えない人、いわゆる「未済」として扱われ、確定申告などの対応が必要になるので注意が必要です。

ちなみに、企業は従業員に源泉徴収票を配布するだけではなく、税務署にも提出することが法令上決まっています。

会社を退職した場合はどうなる?

年の途中で会社を退職した場合は、源泉徴収票は退職後1ヶ月程度で配布されます。これは法令で決まっていることなので、なかなかもらえない場合には催促してみるといいです。

転職先の会社で年末調整を行う際や、自分で確定申告を行う際に必要になるので、大切に保管しておきましょう。

源泉徴収票はどこでもらうのか

源泉徴収票は、人事・総務など従業員の給与計算を行なっている部署が発行しています。

12月あるいは1月の給与明細とセットで配られるパターンが多いため、通常はこちらからもらいに行く必要はありません。たとえばいつも上司が給与明細を配っているということなら、上司を通じて配布されることでしょう。

ただし「紛失した」「再発行してもらいたい」といった場合には、自ら給与の担当部署に問い合わせをして、再発行を依頼する必要があります。

アルバイト・パートの源泉徴収票も勤務先から発行される

アルバイト・パートの場合も、原則として全員、源泉徴収票が勤務先から発行されます。

(引用:国税庁「No.7411「給与所得の源泉徴収票」の提出範囲と提出枚数等」)

年の途中でアルバイト・パートを辞めた場合も同様です。確定申告に必要になるので、大切に持っておきましょう。

個人事業主になった場合も勤めていた会社から源泉徴収票をもらう

会社を退職しフリーランスとして個人事業主になった場合は、勤めていた会社の源泉徴収票を確定申告の際に使います。

お手元に見当たらない場合には、勤めていた会社の給与担当部署に問い合わせてみましょう。

それから、個人事業主になってからの報酬が源泉徴収の対象になるかどうかは、

・あなたが活躍している業種

・受け取った報酬の種類

によります。不明点が生じた場合は最寄りの税務署か税理士に確認しましょう。

源泉徴収票が発行されない場合、再発行したい場合は?

源泉徴収票が発行されない場合ですが、まずはお手元の給与明細をよく確認されることをおすすめします。12月か1月の給与明細に重なっていて、気づかれないケースが多いためです。

次に、ご自身の就業形態についても再確認してみましょう。源泉徴収票が発行されるのは「雇用」されていて給与所得がある場合です。

たとえば雇用ではなく「業務委託」だったり「請負」のような形態だと、そもそも源泉徴収票の対象外となります。

「私は給与所得があるのに源泉徴収票がもらえていない…!」

そんなときは、まず給与明細を発行している部署に問い合わせしてみましょう。紛失してしまった場合の再発行も同様に問い合わせが必要です。

なかなか発行してもらえない場合、税務署に相談する旨を伝えつつ催促されるのが有効です。会社が源泉徴収票を発行することは、所得税法上の義務になっています。そのため、この一言を催促に沿えることで、すぐに発行してもらえる可能性が高くなります。

また、税務署で源泉徴収票不交付の届出書を提出するという方法もあります。この書類を受け取った税務署は、企業に対し行政指導を行いますので、さらに発行してもらえる可能性は高まるでしょう。

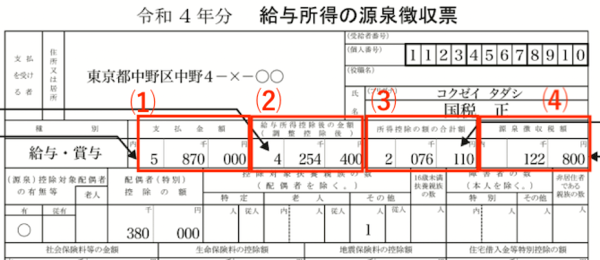

源泉徴収票の見方

源泉徴収票には、さまざまな項目があります。なかでも大きなポイントは、

(2)給与所得控除後の金額

(3)所得控除の額の合計額

(4)源泉徴収税額

の4つです。

記載例として、国税庁ホームページから下図を引用させていただきました。源泉徴収票の上部分を抜粋し、朱書きしたところに上記の4つが並んでいます。

これらは源泉徴収票の中でもメインとなる項目となりますので、この機会に内容を理解していきましょう。

(1)支払金額

会社がその従業員に対し、1月から12月までに支払った給与の総額=年収になります。

源泉徴収票の作成日現在で、未払いの給与がある場合は、支払金額の項目に「内○○円」と2段に分けて明記されます。

(2)給与所得控除後の金額

給与所得控除とは、給与から一定額を「経費相当分」として差し引くことができる制度です。

たとえば仕事のためにスーツを購入するなど、給与の中から仕事のための出費があるとみなされ、決まった額を差し引かれた後の金額がここに表示されます。

給与所得から一定額を控除されることで、税金の負担を軽くすることができるのです。

具体的な金額については国税庁パンフレット「年末調整のしかた」→「年末調整等のための給与所得控除後の給与等の金額の表」という早見表で確認できます。

※その年によって変更となる可能性もありますので、最新のパンフレットでご確認ください。

(3)所得控除の額の合計額

会社で年末調整を行った場合のみ記載される金額です。

年末調整では、従業員が会社へ「生命保険料の控除証明書」や「配偶者や扶養家族の控除申告書」といった書類を提出することになります。

生命保険などの支払いがある場合や、結婚して配偶者や子どもなどの扶養家族がいる場合、より多くの所得控除を受けることができます。

所得控除額の合計の項目には、それら控除額の合計が記載されています。配偶者の有無や保険料の控除額などについては、源泉徴収票の中段あたりに記載されています。

(4)源泉徴収税額

その年に納める所得税の金額を示しています。

会社から給与が支払われる際、通常は所得税が天引きされた状態で支払われます。しかし天引きした額は大まかに算出してあるため、通常払うべき税額より多めに引かれていることが多いのです。

年末調整では、源泉徴収税額と、天引きされていた所得税額の合計額をきちんと算出することで、天引き分が多ければ差額を還付し、少なかった場合は差額を追徴(取りたて)します。

源泉徴収税額は、給与所得控除後の金額から、所得控除の額の合計額を引いて、所得税率をかけます。税率は引いた額により異なります。

会社が年末調整した場合は、還付や追徴した金額も合算された税額が記載されます。年末調整を行わなかった場合は、給与を受給した際に源泉徴収されていた合計金額がそのまま記載されます。

源泉徴収票の使い道

源泉徴収票を使うシーンとしては、まず転職や退職をしたときが挙げられます。

転職をした場合、新しい会社から以前の会社の源泉徴収票を求められることがあります。また退職して転職活動中、あるいは個人事業主になった場合は、確定申告の際に源泉徴収票が必要になります。

他には、自分の所得を証明する書類として、住宅ローンの申し込みや賃貸マンション・アパートの申し込みで求められることも多いです。

そのため会社勤めで確定申告をする必要がなくても、大切に保管しておく必要があります。

まとめ:源泉徴収票で収入や税金をチェックしよう

源泉徴収票とは、いわば1年間の給与収入のまとめです。年末調整が終わるとともに、会社の給与担当部署から配布されるしくみとなっています。

年収はいくらだったか、そして所得税を結局いくら払ったのかが一目で分かるため、所得証明としてローン審査などで求められることが多いのです。

普段はあまり意識することの少ない書類かもしれませんが、この機会に年収や所得税の額をチェックしてみてはいかがでしょうか。

(マイナビ学生の窓口編集部)

まるっと分かる!『源泉徴収票』

【監修】渥美功介(FP Office株式会社)

ファイナンシャルプランナー。外資系金融機関、最大手保育所運営会社、外資系コンサルティング会社を経てFPに転身。FP相談のほか、執筆や社内外の研修担当、セミナー講師としても活動する。一般社団法人未来家計研究所の代表理事を兼任し、小中学校の金融教育に携わり、授業実績多数あり。大学と家計に関する共同研究を実施しており、大学にて講義も担当している。

学生の窓口編集部

「3度のご飯よりも学生にとっていいことを考える!」の精神で 大学生に一歩踏み出すきっかけコンテンツをたくさん企画しています。 学生生活に役立つハウツーから、毎日をより楽しくするエンタメ情報まで 幅広く紹介していますので、学窓(がくまど)をチェックしてみてください!

関連記事

新着記事

-

2025/10/21

-

2025/09/29

-

2025/09/13

-

2025/08/11

-

2025/08/09

【お盆に読みたい】家族問題の第一人者が綴る。あなたを責めつづける心の中の「お母さん」を手放すと起こる「人生の変化」とは?

HOT TOPIC話題のコンテンツ

-

PR

実はがんばりすぎ?新社会人『お疲れ度』診断

-

PR

忙しい新社会人にぴったり! 「朝リフレア」をはじめよう。しっかりニオイケアして24時間快適。

-

PR

あなたの“なりたい”社会人像は? お仕事バッグ選びから始める新生活

-

PR

【診断】セルフプロデュース力を鍛える! “ジブン観”診断

-

PR

視点を変えれば、世の中は変わる。「Rethink PROJECT」がつたえたいこと。

-

PR

社会人デビューもこれで完璧! 印象アップのセルフプロデュース術

-

PR

いつでもわたしは前を向く。「女の子の日」を前向きに♪社会人エリ・大学生リカの物語

-

PR

ウワサの真実がここにある!? クレジットカードの都市伝説